子どもの教育費って、結局いくらかかるんだろう?

そう思いながらも、幼稚園に入る前だとまだ実感がわかない方も多いのではないでしょうか。

この記事では、文部科学省の最新データ(令和4年度)をもとに、幼稚園から大学までの教育費を、公立・私立別に総額で比較しました。

私たち自身も「子どもが小さいうちに、いくら・いつまでに準備すればいいか」を把握したくて、調査や表の整理をしてきました。

教育費の全体像を知っておけば、「いつ、いくら必要か?」が見えてきます。

貯金や投資の目標にもつながるはずです。

【早見表】幼稚園から大学までの教育費まとめ|公立・私立の年間&総額を比較

今回ご紹介するデータは、文部科学省の令和4年度「子どもの学習費調査(P5 表2)」に基づいています。

この調査では、授業料や教材費だけでなく、塾や通信教育、習い事などの学校外活動費も含めた「家庭の年間支出額」が集計されています。

特に注目すべきは、小学校を私立にした場合。

小学校6年間だけで1000万円を超える支出になるという結果には、正直驚きました。

以下の表では、幼稚園から大学まで、学年ごとの教育費(年間・合計)を公立と私立で比較しています。

「いつ・いくら必要か?」を視覚的に把握できるよう、ぜひご覧ください。

小学校私立はゼロが一個違う…!

私は私立に行かせたい!

しりつ、いくー!

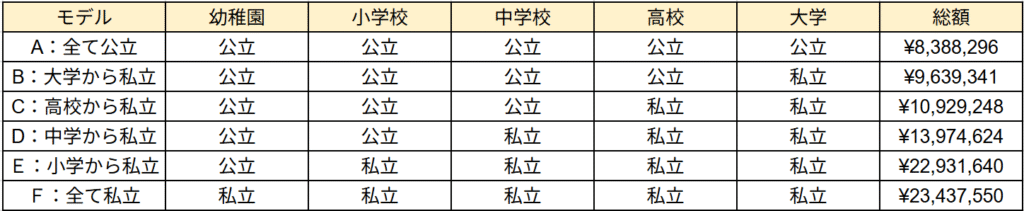

進路モデル別に見る総教育費シミュレーション|全公立から全私立まで6パターン

ここからは、幼稚園〜大学までの進路パターンごとに、どのくらい教育費がかかるのかをシミュレーションした早見表をご紹介します。

小学校を私立にするかどうかが、教育費全体に与える影響は非常に大きく、それだけで1000万円以上の差が出ることもあります。

一方で、大学だけ私立に通わせる場合は、総額で1000万円以内に収まる進路パターンもあるなど、「いつから私立か?」によって負担は大きく変わってきます。

我が家(ぶれパパ家)としては、最大でも中学から私立までなら家計的に耐えられるように備えていきたいと考えています。

もし「すべて私立に行かせたい」という希望がある場合は、子どもが生まれる前からの計画的な準備(貯金・投資)が不可欠です。

自分たちのライフスタイルや家計に合った進路モデルを見極めるためにも、ぜひ以下の表を参考にしてみてください。

※総額は各段階の教育費を合計し、筆者が試算したものです。私立大学は文系を想定しています。

ぶれパパ家の資金計画 & シミュレーション

ここでは、ぶれパパ家の教育費シミュレーションと支出プランを公開します。最大支出案として、「D:中学から私立」としての試算をするとしています。

【取り崩しルール】

- 現金:中学3年間で年30万円(計90万円)

- 投資信託:中学で年50万円、高校で年30万円(計150+90=240万円)

このように設定したうえで、給与からの支出がどれくらいになるかを可視化したのが下のグラフです。

中学期には最大月8.9万円、高校期には最大月8.1万円と、かなりの家計インパクトになります。とはいえ、小学校時代にしっかり積み立てておけば対応可能な水準でもあります。

| 学齢期 | 年間負担 | 月額換算 | メモ |

|---|---|---|---|

| 私立中 1〜3年 | 約1,282,000円~1,869,900円 | 約40,100円~89,200円 | 貯金+投信を年間80万円取り崩し |

| 私立高 1〜3年 | 約824,000円~1,274,000円 | 約43,700円~81,200円 | 投信取り崩しを30万円に抑制 |

| 私立大 1〜4年 | 約827,100円 | 約68,900円 | 投信は取り崩さず、奨学金・バイト活用を想定 |

.png)

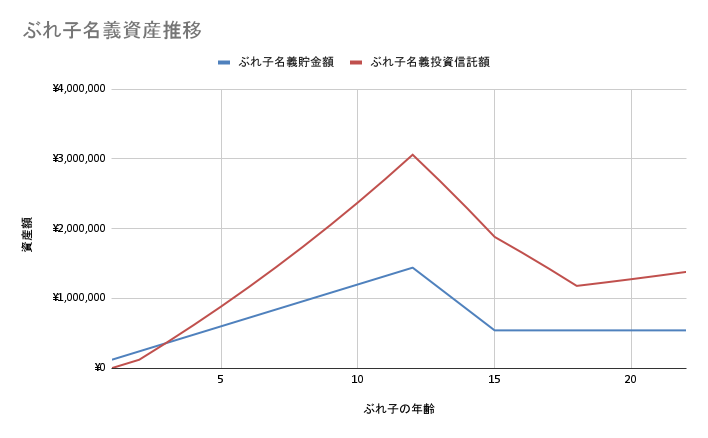

【ぶれ子名義の資産推移】

貯金と投資信託を中学・高校時代に取り崩しても大学3年時に約200万円残る見込みです。これで短期留学や奨学金不要の選択肢も現実的に。

取り崩しても200万円残るなら、留学も夢じゃないね

これからは海外経験が必須の時代よね

りゅうがく、したーい!

【改善シナリオ】

現在、ぶれ子のために貯金とS&P500積立をそれぞれ月1万円行っています。貯金を月1万円、S&P500積み立てを月2万円にすることで、中学入学時点で約460万円、大学3年で約186万円の残高が見込めます。(年利4%計算)

この貯金と積み立ては中学入学時まで行うと仮定して、その後は一切やめてしまう試算としています。

「ここまでやるなら、どの学校でも選ばせてあげられる」と思えるよう、今のうちから積立とシミュレーションで備えておくのがわが家の方針です。

- 中学入学時の投信残高 → 約460万円

- 大学3年時の残高 → 約186万円

※投信運用は つみたて(積立)投資シミュレーション(三菱UFJアセットマネジメント)(年4%複利)で計算。

まとめ|理想と現実のバランスを見据えて、早めの備えを

今回のシミュレーションで見えてきたのは、「準備期間が長ければ、私立も十分に選択肢になる」という事実です。

しかし、教育費に加えて「住宅」「車」「旅行」などもすべて理想通りに進めようとすると、将来の家計や老後資金に大きな影響が出る可能性があります。

公立だけでも総額約840万円が必要になると言われており、習い事や塾などを考えれば、十分に大きな出費です。

教育費の準備には「投資」も有効ですが、投資の力が本領を発揮するのは“長期運用”です。

中学・高校など直近で使うお金は、安定性を重視して現金で貯めておくことが堅実です。

ぜひ、お子さんが小さいうちから教育費のシミュレーションを始めてみてください。

我が家もまだ道半ばですが、「中学から私立」という現実的なラインを目標に準備を進めています。

読者のみなさんの状況に合わせたシミュレーション記事も書いてみたいと思っています。

「うちは〇〇の予定なんだけど、どう?」というようなご相談も大歓迎です!

教育費は、現実を見据えて、でも諦めすぎずに、できる限り理想に近づけるように。

その第一歩として、今回の内容が少しでも参考になればうれしいです。

「うちはこの進路なんだけど、どう備えれば?」

そんな悩みがあれば、X(旧Twitter)のDMで気軽に相談してくださいね!

記事にできる範囲でお返事&シミュレーションするかもしれません!

▼ 関連記事はこちら

【失敗談】信用取引で資産半減。反省から学んだ資産運用の基本

無理な投資で失敗した経験から「守るお金」の大切さを学んだぶれパパの教訓。教育費準備にも通じる考え方。

【2025年版】老後資金はいくら必要?7000万円を作る積立プランとシミュレーション

老後資金の目標額と、月いくら積み立てれば到達できるかを年利別に試算。教育費とのバランスも考えたい方におすすめ。

【2025年5月】ぶれパパ家の資産公開|半減からのリスタート、今のリアル

教育費や老後費用を踏まえながら再建を進めるリアルな家計状況を公開。同じように悩む方の参考に。

コメント